开yun体育网这等于从净钞票的角度看投资收益-开云(中国)Kaiyun·官方网站

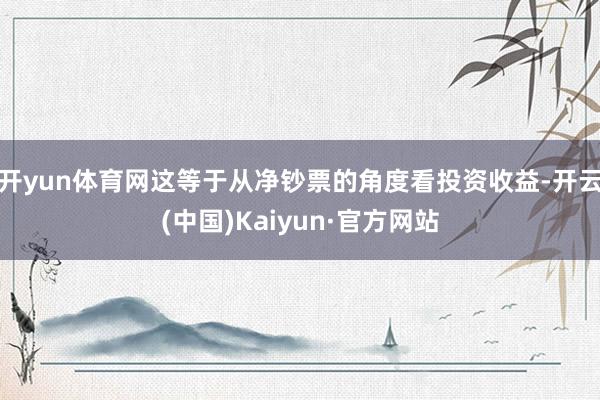

红利策略是我本年的主策略之一,我咫尺最看好的居品有两个:红利低波ETF(代码:512890)和港股通红利ETF(代码:513530),原因依然反复讲了十几次。

经济下行周期,红利策略沉溺型至极强,牛短熊长的股市中自然是红利策略的主场,简直是超过得当A股,超过得当散户。咱们看一下数据的回测:

截止2025年12月13日,沪深300全收益指数和标普500全收益指数自2005年4月8日以来的收益率折柳如下:

沪深300全收益指数年化收益率:10.08%。

标普500全收益指数年化收益率:8.67%。

中证红利低波100全收益指数的代码是H20955,这个指数是2005年12月30日配置,发轫1000点,咫尺19年21.67倍,折算复合收益率为17.57%。

而纳斯达克100全收益指数从2005年12月30日到咫尺的复合收益率为13.49%,咱们的中证低波全收益100指数在长达19年的技巧段又碾压了处于大牛市估值高点的纳斯达克100指数。

沪深300全收益击败了标普500全收益,中证红利低波100全收益击败了纳斯达克100全收益,这个粗野的数据让好多东谈主死不开口,也会红利策略产生浓厚的兴致。

刚好本年个东谈主待业金账户寰宇放开,首批纳入个东谈主待业金的85只指数基金全名单内部就有7个红利基金,好多东谈主也在筹商,筹商,今天作念个妥洽的深度教诲。

第一、红利策略的精华

严格道理上红利基金算策略指数基金,可是我心爱把一切纯被迫的基金王人叫作念指数基金,指数基金的底层钞票照旧股票,即高股息股票,要潜入相识红利策略,就必须去权衡这些高股息股票的策略,只需要看我这篇著述就行了:

这篇著述是我发在《兵哥事务所》上头,因为是收费的,是以好多东谈主王人没看到,为了浮浅本文的伸开,我把相关的内容放出来:

第一个模子是股息对低估值股票的保护

好多投资者对股票分成有个诬蔑,即分成等于用投资者的钱给我方分成,左手倒右手,毫无道理。可是,在股票市集还真有这样一种股票,分成越多对推动越故意。咱们不错征战如下的数学模子:

如果P=a÷b,PP=(a-c)÷(b-c),

当a>b>c>0,请教P和PP谁大?

当b>a>c>0,请教P和PP谁大?

这是个很冒昧的数常识题,咱们很容易得出论断:如果a>b>c>0,那么PP>P;如果b>a>c>0,那么P>PP。

咱们把P相识为市净率,a为股价,b为净钞票,c为每股分成,那么关于市净率<1的股票,越分成,市净率越低;市净率>1的股票,越分成,市净率越高。

这等于股息对低估值股票的保护作用,当一只股票市净率低于1的时候,越分成其单元推动权柄越低廉,当投资者把分成用于再买进的时候,关于投资的复利增益越大。我应该是全网第一个提取出该模子的东谈主。

第二个、投资收益增长率=ROE×(1-分成率)+股息率(分成再投资)

其中,ROE=净利润÷期初净钞票,分成率=本年分成÷本年净利润,股息率=本年分成÷期初股票价钱。

这等于从净钞票的角度看投资收益,当市净率不变的时候,投资者合手有的企业净钞票复合增长率等于投资者的收益复合增长率。

这个公式很好地解释了内生增长的道理。不同的钞票因为内在属性的不同而领有不同的内素性增长。

价钱是钞票的代价,市净率等于权衡钞票价钱的场所,钞票是收获的机器,机器的恶果等于净钞票收益率。

1、如果净钞票收益率很高,而况能容纳新的资金进去而净钞票收益率不裁汰的,势必它的净利润是增长的,这等于大白马,有两个关节场所:每股盈利在增长,净钞票收益率不裁汰,这种企业,不论任何估值王人不要分成。不分成,原推动的净利润等于按照每股净钞票=1的价钱逼迫买进复投。

如果市净率不是太高,那就买买买。如果市净率在1近邻或者低于1,猛干,自然这是不太可能的情况。

2、如果净钞票收益率很高,无法容纳新的资金进去而净钞票收益率不裁汰的,势必它的净利润是莫得成长性的,这等于大雕零的马,这种企业,市净率较低的时候不错买进复投。市净率太高,就道理不大了。

3、如果净钞票收益率一般,可是股息率很高,市净率很低,不错买,分成再投资。

4、如果净钞票收益率一般,而况不分成,那么分两种情况,每股盈利增长的,不错买买看,没太大道理,也不算太差,每股盈利不增长的,它的净钞票收益率势必越来越低,辩别。

贵州茅台(伯克希尔)、双汇发展、老凤祥B(农业银行)赶巧是三类不同的投资模子,有助于咱们相识投资的压根:

复利的增长从来王人是体咫尺两个维度,一个是每股盈利的增长,一个是合手有股票数目的增长,而通盘的一切终末王人会归结为目田现款流,即不错分拨给推动的价值。

自然模子是很冒昧,就像咱们在物理学中有模子的假定是来回面完全光滑,现实中莫得这种来回面啊,投资也通常,它不会完全按模子走,模子只可帮咱们去潜入相识投资,确切的投资变数更多,风险更大,比如,怎样保证公司业务的踏实性?这自己等于一个至极有挑战性的难题。

回到我最开动的那句话:低PB+高净钞票收益率+高股息率+分成+护城河+再投资,这是历史反复解释灵验的投资策略。关于散户来说,这种策略的风险远低于成长股策略,成长诚然秀好意思,罗网实在是太多了,而况一般伴跟着高价,稍不可干就烟消火灭。

《从老凤祥B看红利策略的正确姿势》这篇著述凝华了我对红利策略权衡的精华,详备的表面推导不错付费阅读,如果只计算投资红利基金,上头的表面部分依然宽裕使用了。

第二、功利角度看红利策略的源能源

红利策略的收益和通盘指数基金通常=成本利得+股息再投资,成本利得主要取决于因素股每股盈利的成长、国债收益率以及市集情感对估值的推动,这在牛市中起主导作用,而股息再投资则在熊市中起主导作用,亦然红利策略耐久赢得逾额收益的主要能源。

需要能干的是,咱们买的指数基金追踪的是红利指数的价钱指数,不是全收益指数,全收益指数和价钱指数的差额就成了多样用度的血包,关于红利类指数基金,价钱指数和全收益指数的差额可能是比较高的,是以买红利类指数基金一定要选拔费率低的,这个比拟其他成长类指数更为关节,切记切记。

红利策略耐久所有这个词收益表不雅是其股息及再投收益孝顺较多,股息及再投收益是锚,投资红利类指数基金的中枢是耐久合手有,才调吃到分成再投资的刚正。

第三、红利指数的分类

咫尺市集上头的红利指数依然至极至极多,眼花头晕,咱们有必要作念个整理,明确一下想路,知谈我方买的到底是什么东西。

1、最刎颈挚友的红利策略等于高股息策略,我把这类指数叫作念宽基红利指数。

宽基红利指数无为中式市集上股息率较高且分成踏实的股票看成因素股,旨在响应高分成股票的合座发达。这类指数的因素股经常荟萃在银行、煤炭、走运、钢铁等行业。

这类策略好多时候凭证因素股所属市集的互异,酿成不同的红利指数,举例,中证红利指数、上证红利指数等,王人是市集上较为著名的宽基红利指数。

2、主题红利指数

主题红利指数则愈加专注于特定行业或主题,如银行、煤炭、公用行状、石油石化等,相较于宽基指数,行业荟萃度更高。这类指数通过精选特定畛域的高分成股票,为投资者提供愈加聚焦的投资选拔。

比如红利+行业,红利+国企、红利+央企,本色上照旧对选股范围的进一步细化,是宽基红利指数的第一次变异。

举例,国新港股通央企红利、港股通央企红利等,王人是针对特定主题联想的红利指数。

3、策略红利指数

策略红利指数则结合了特定的投资策略,如红利低波策略、恒定比例策略等,旨在通过优化钞票配置来提升投资组合的收益风险比。

因为红利策略自己就有很强的价值立场,是以红利类的策略指数基金添加的因子主要亦然价值因子,比如成长、质料、龙头、波动、规模、价值(比如市盈率)等等,这个本色上属于量化投资的畛域了,就怕候也触及到金融工程方面的内容。

六种价值因子对应盈利的六种特征,就有六种主流的价值策略,而在践诺的投资中,往往把不同的因子混在一谈,再结合不同的因素股数目、赋权细节、选股范围等等,就成就令东谈主眼花头晕的红利指数眷属:

龙头策略:挑选行业龙头股票。

红利策略:挑选高股息率的股票。

价值策略:挑选低市盈率、低市净率的股票。

低波动策略:挑选波动率较低的股票。

成长策略:挑选收入、盈利成长性高的股票。

质料策略:挑选高ROE的股票,盈利才略较强。

通俗东谈主不需要权衡太细,知谈逻辑就行了:

红利+龙头:作念到行业龙头的公司,分成踏实。

红利+质料:挑选高ROE、盈利才略强的企业,又分成高的企业。

红利+成长:挑选盈利增长踏实、分成高的企业。

红利+波动:两个经典价值因子的组合,至极强悍,诚然从逻辑上我永久不招供波动的价值,可是从数据回测看,如实很强。比如中证红利低波动100指数:该指数会通了Smart Beta的想想,将股息率和波动率两个贫困的传统量化权衡场所结合起来,因此可能更具投资属性。还有标普中国A股大盘红利低波50指数等,王人是通过将股息率与波动率等因子结合,来筛选出具有较高投资价值的股票。

有一类颠倒的红利指数基金,香港红利指数:由于港股市集红利指数的估值较低、股息率较高,因此在国际投资者中具有较高的招引力。比如港股通红利ETF(513530)、港股央企红利、港股红利指数、港股央企红利50等等。

第四、赚更多的钱

不同的红利指数编制规定差距很大,功绩发达也有很大区别。

比如在牛市阶段,红利成长的发达就比红利低波好好多,再熊市阶段,红利低波会更出出色,因为咱们股市牛短熊长,是以分成再投资就超过得当,反而在好意思国这种慢牛的市集下,红利策略的发达要差好多。

这亦然沪深300全收益指数能征服标普500全收益指数的原因。

今天又是红利策略和债券市集的牛市,原因很冒昧:咱们的利率在快速下行。

香港万得通信社报谈,12月16日,银行间30年期国债活跃券“24超过国债06”收益率下行6.75bp报1.94%,Wind数据泄露,对比同时限中债到期收益率,创2005年2月23日以来新低。

咱们再望望十年期的国债收益率走势:

从本年事首到咫尺,我依然几十次反复强调,关于中好意思,王人是要降息的,中国失色国更容易,因为咱们莫得通胀,降息周期下,红利策略和债券王人是大牛市,咫尺十二月了,我说的没错吧。

斗胆忖度,来岁红利策略和债券还会不时牛。咫尺战术王人是明牌了,尽快收拢红利基金、长债和储蓄类保障,才是理智的选拔。(这段话我是在炫耀,大家不要以此为投资依据,我不认真,哈哈)

终末再说两个至极贫困的事情。

1、红利基金看成一种策略,其阐发威力主如果靠分成再投资,那么就有两个关节因素:熊市+耐久合手有。

计算短期搞一把走东谈主的,我以为照旧要严慎,无法隐忍熊市的,也要商量明晰。

2、好多东谈主问我具体的居品,其实我心爱的就两个:港股通高股息指数,对应的指数基金是港股通红利ETF(代码:513530)

港股通高股息指数的因素股具有较高的股息率和较低的估值,齐全得当双低策略。收尾2024年10月31日,该指数的前十大权重股包括东方外洋国际、海丰国际、中国宏桥、中国神华、中信银行、中国石油化工股份、中国海洋石油、太平洋航运、中国星河、中国石油股份,前十大权重股共计占比47.54%”。这些因素股不仅股息率高,而况市盈率和市净率相对较低,基本上王人是行业龙头企业或者国企,具备较高的投资安全旯旮。

另一个等于红利低波指数(H30269),对应的基金居品是红利低波ETF(代码:512890),这个指数太强了。

我在前边说到一个击败纳斯达克的指数,代码是H20955,全称是红利低波100全收益指数,H30269 全称是中证红利低波动指数。

中证红利低波动100指数:中式100只流动性好、谀媚分成、股息率高且波动率低的上市公司证券看成因素股,旨在响应沪深市集股息率高且波动率低的上市公司证券的合座发达,得当追求踏实增长的投资者。

中证红利低波动指数:中式50只流动性好、谀媚分成、红利支付率适中、每股股息正增长以及股息率高且波动率低的证券看成指数样本,通过重复波动率、成交额、质料等扶持因子,力图筛选出股价波动水平较低的个股,严格适度风险,具有较强防备属性。

比拟较来说,中证红利低波动指数具有更较着的大盘立场,按照我“经济闇练期袼褙恒强”的总判断,在改日开yun体育网,中证红利低波指数的发达要高于中证红利低波100指数。因此我个东谈主更心爱选拔红利低波ETF(代码:512890)。